Steuerermäßigung für Photovoltaik: Dilemma bei Preisangaben

Seit dem 01.01.2023 gilt für den Erwerb von Solarmodulen und wesentlichem Zubehör unter bestimmten Voraussetzungen ein ermäßigter Umsatzsteuersatz von 0%. Vom Gesetzgeber als Anreiz gedacht, wird die Steuerermäßigung im Online-Handel zunehmend zur rechtlichen Falle. Erste Abmahnungen sind im Umlauf, die sich die Verwirrung der Anbieter zu Nutze machen und falsche Preisangaben abstrafen.

Inhaltsverzeichnis

- Ermäßigung der Umsatzsteuer auf 0% für Photovoltaikmodule und wesentliche Komponenten

- Gravierende Preisdarstellungsprobleme und erste Abmahnungen im Online-Handel

- III. Ein Ausweg aus dem Preisangabendilemma: potenzielle Lösungsmöglichkeiten?

- 1. Mögliche Problemlösung im Online-Shop

- 2. Mögliche Problemlösung auf eBay

- 3. Mögliche Problemlösung auf Amazon

- 4. Mögliche Problemlösung für Preisangaben in Werbeanzeigen

- Weiterhin große Rechtsunsicherheit

- Fazit

Ermäßigung der Umsatzsteuer auf 0% für Photovoltaikmodule und wesentliche Komponenten

Seit dem 01.01.2023 gilt ein neuer § 12 Abs. 3 UStG, der die Umsatzsteuer für Photovoltaikmodule und wesentliches Zubehör auf 0% senkt.

Die Steuerermäßigung gilt aber nicht pauschal für jede Lieferung, sondern knüpft an die Verwendungsbestimmung der jeweiligen Solarmodule an.

So ermäßigt sich nach dem Gesetzeswortlaut in § 12 Abs. 3 Nr. 1 Satz 1 UStG die Umsatzsteuer auf 0% nur

bei Lieferungen von Solarmodulen an den Betreiber einer Photovoltaikanlage, einschließlich der für den Betrieb einer Photovoltaikanlage wesentlichen Komponenten und der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern, wenn die Photovoltaikanlage auf oder in der Nähe von

- Privatwohnungen

- Wohnungen sowie

- öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden

installiert wird.

Hierbei sollen nach § 12 Abs. 3 Nr. 1 Satz 2 die oben genannten Voraussetzungen als erfüllt gelten, wenn die installierte Bruttoleistung der Photovoltaikanlage laut Marktstammdatenregister nicht mehr als 30 Kilowatt (peak) beträgt oder betragen wird.

Nach der gesetzlichen Anordnung sollen also Betreiber von Photovoltaikanlagen auf oder nahe Privatwohnungen, Wohnungen oder dem Gemeinwohl dienenden Gebäuden als Berechtigte gesetzlich privilegiert werden und Module und Zubehör steuerfrei beziehen können.

Für andere Erwerber, insbesondere im gewerblichen Bereich, fällt aber nach wie vor 19% MwSt. für die betroffenen Produkte an.

Gravierende Preisdarstellungsprobleme und erste Abmahnungen im Online-Handel

Was vom Gesetzgeber als finanzieller Anreiz für den Erwerb und die Inbetriebnahme von Photovoltaikanlagen vor allem in Privathaushalten gedacht war, entwickelt sich für den Online-Handel zum rechtlichen Fallbeil.

Die Differenzierung zwischen verschiedenen Steuersätzen je danach, ob der Erwerber für die Steuerermäßigung berechtigt ist oder nicht, kollidiert nämlich frontal mit verständlichen, transparenten und wahrheitsgemäßen Preisangaben im Internet.

Ausgangspunkt der Problematik ist, dass Händler gegenüber Verbrauchern gemäß § 3 Abs. 1 PAngV stets Gesamtpreise, also Preise inklusive der MwSt. anzugeben haben. Darauf, dass die MwSt. im Preis enthalten ist, muss in Online-Angeboten mit der Information „inkl. MwSt.“ explizit hingewiesen werden, § 6 Abs. 1 Nr. 1 PAngV.

Hierbei müssen die Preisangaben nach § 1 Abs. 3 PAngV den Grundsätzen von Preisklarheit und Preiswahrheit entsprechen, also insbesondere transparent und zutreffend sein.

Diese Grundsätze sind mit der steuerrechtlichen Handhabung von Photovoltaikmodulen je nach Berechtigung zur Umsatzsteuerermäßigung nun kaum in Einklang zu bringen.

Zwar ist unabhängig davon, ob die USt. nun 19% beträgt oder aufgrund einer Berechtigung nach § 12 Abs. 3 UStG auf 0% gesenkt ist, der Hinweis „inkl. MwSt.“ korrekt. Die USt. entfällt nämlich nicht, sondern sie reduziert sich nur. Außerdem verpflichtet das Gesetz nicht dazu, den konkreten Steuersatz in Angeboten auszuweisen. „Ink. MwSt.“ genügt also stets.

Je nachdem, welchen Steuersatz man nun als „Standard“ voraussetzt, ergeben sich für die Interessentengruppe aber automatisch falsche Gesamtpreise.

Geht der Händler von der 0%-Besteuerung als Regelfall aus und präsentiert in seinem Shop Gesamtpreise, die die Steuerermäßigung berücksichtigen, täuscht er all diejenigen über den korrekten Preis, die für die Steuerermäßigung nach § 12 Abs. 3 UStG nicht in Frage kommen.

Wird diesen Nichtberechtigten im Laufe des Bestellprozesses (ggf. nach einer Erklärung, nicht zum Berechtigtenkreis für die Steuerermäßigung zu gehören) dann ein um 19% MwSt. höherer Preis angezeigt, haben sie ihre geschäftliche Entscheidung aufgrund einer unzutreffenden, da vorher niedrigeren Preisangabe des Händlers gefestigt.

Geht der Händler dahingegen von einer 19%-Regelbesteuerung aus und ermöglicht erst nach einer entsprechenden Erklärung, zum Berechtigtenkreis des § 12 Abs. 3 UStG zu gehören, eine Steuersenkung auf 0%, präsentiert er standardgemäß hohe, vielleicht nicht konkurrenzfähige Preise und täuscht auch in diesem Fall – dann aber die Ermäßigungsberechtigten – über den tatsächlichen Preis.

Wird im Angebot nun ein Preis ausgewiesen, der dem tatsächlich verlangten nicht entspricht, liegt eine eindeutige wettbewerbsrechtliche Irreführung gemäß § 5 Abs. 1 Satz 2 Nr. 2 UWG vor. Diese kann von Mitbewerbern und legitimierten Wettbewerbsverbänden mit Abmahnungen verfolgt werden.

Der IT-Recht Kanzlei liegen vor diesem Hintergrund auch bereits erste Abmahnungen vor, die falsche Preisdarstellungen für Photovoltaik-Module im Internet unter Verstößen gegen die Grundsätze der Preisklarheit und Preiswahrheit rügen und zur Unterlassung auffordern, gegenüber Erwerben von Photovoltaikmodulen mit (steuersatzbasierten) unrichtigen Gesamtpreisen zu werben.

Händler stehen mit Blick auf die Steuerermäßigung zwangsweise vor einem Dilemma:

- setzen sie 0% USt. an, täuschen sie nach § 12 Abs. 3 UStG Nichtberechtigte über einen für sie tatsächlich höheren Gesamtpreis (inkl. 19% USt.).

- setzen sie 19% USt. an, sind die Preise höher als für einen großen Erwerberkreis vorgesehen und damit gegebenenfalls nicht mehr konkurrenzfähig. Außerdem werden nach § 12 Abs. 3 UStG Berechtigte über einen für sie tatsächlich günstigeren Preis getäuscht.

III. Ein Ausweg aus dem Preisangabendilemma: potenzielle Lösungsmöglichkeiten?

Ob das rechtliche Dilemma, transparente und wahrheitsgemäße Preisangaben für Photovoltaikmodule im Internet zu treffen, gelöst werden kann, hängt maßgeblich vom gewählten Verkaufskanal und von den dort vorhandenen Einstellungsmöglichkeiten ab.

Nachstehend soll dargestellt werden, wie eine mögliche rechtskonforme und interessengerechte Lösung im eigenen Online-Shop und auf eBay sowie Amazon aussehen könnte.

Sodann wird auf Werbeanzeigen (etwa Google Ads) eingegangen.

1. Mögliche Problemlösung im Online-Shop

Um das Problem der unterschiedlichen Gesamtpreise je nach Berechtigung im Sinne des § 12 Abs. 3 UStG im eigenen Online-Shop zu adressieren, könnten Händler die Berechtigung auf Produktdetailseiten abfragen und je nach Angabe des Nutzers den korrekten Preis dynamisch laden.

Hierbei sollte der 0%-Steuersatz als Regelsatz eingestellt werden, da davon auszugehen ist, dass im B2C-Handel der Berechtigtenkreis grundsätzlich größer ist als der Kreis der Nichtberechtigten.

Der Gesamtpreis auf der Detailseite kann pauschal als „inkl. MwSt.“ ausgewiesen werden, ohne dass der Steuersatz benannt werden muss (s.o.).

Auf der Produktdetailseite eines Photovoltaikprodukts, für das die Steuerermäßigung Anwendung findet, müsste dann in unmittelbarer Nähe zum Preis und oberhalb des Warenkorb-Buttons eine Checkbox implementiert werden, die

- einen Hinweis enthält, dass von einer 0%-Besteuerung ausgegangen wird

- die Grundsätze der Berechtigung zur Steuermäßigung aufzeigt und

- die Erklärung ermöglicht, nicht zur Steuerermäßigung berechtigt zu sein

Die Formulierung für die Checkbox kann etwa wie folgt lauten:

Wichtig: In diesem Angebot wird davon ausgegangen, dass Sie berechtigt sind, das angebotene Produkt zu einem reduzierten MwSt.-Satz von 0% zu erwerben.

Gemäß § 12 Abs. 3 UStG reduziert sich die MwSt. auf 0% bei Lieferungen von Solarmodulen an den Betreiber einer Photovoltaikanlage, einschließlich der für den Betrieb einer Photovoltaikanlage wesentlichen Komponenten und der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern, wenn die Photovoltaikanlage auf oder in der Nähe von

- Privatwohnungen

- Wohnungen sowie

- öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden,

installiert wird.

Diese Voraussetzungen gelten als erfüllt, wenn die installierte Bruttoleistung der Photovoltaikanlage laut Marktstammdatenregister nicht mehr als 30 Kilowatt (peak) beträgt oder betragen wird.

Wenn Sie nicht zum Kreis der Steuerermäßigungsberechtigten gehören, aktivieren Sie bitte die nachstehende Checkbox. Dadurch wird diese Seite neu geladen und das Produkt kann zu einem Gesamtpreis inkl. 19% MwSt. erworben werden.

[ ] Hiermit zeige ich an, nicht zum Kreis der Berechtigten gemäß § 12 Abs. 3 UStG zu gehören. Die MwSt.-Ermäßigung für Photovoltaik kann ich nicht in Anspruch nehmen, weil die maßgebliche Anlage weder auf oder in der Nähe einer Privatwohnung oder Wohnung noch auf oder in der Nähe zu einem Gebäude installiert werden soll, das einer Tätigkeit des Gemeinwohls dient.

Wird die Checkbox vom Interessenten betätigt und erklärt er damit, nicht zum Kreis der für die Steuerermäßigung Berechtigten zu gehören, müsste technisch ein Neuladen der Produktdetailseite und eine Gesamtpreisanzeige mit einem höheren Preis inkl. 19% MwSt. sichergestellt sein, zu dem das Produkt sodann in den Warenkorb gelegt werden kann.

2. Mögliche Problemlösung auf eBay

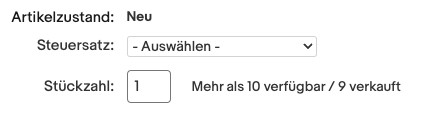

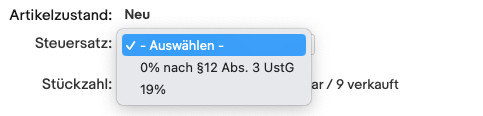

Um dem Problem der unterschiedlichen Steuersätze auf der Handelsplattform eBay zu begegnen, können Händler auf Detailseiten zwei Varianten anbieten, in denen der für den Interessenten einschlägige Steuersatz wählbar ist.

Die Variantenauswahl sollte als „Steuersatz“ bezeichnet sein, die Varianten sollten lauten

- 0% nach § 12 Abs. 3 UStG

- 19%

Beispiel:

Als Regelsteuersatz sollte 0% eingestellt sein. Wählt ein Interessent „19%“ aus, müsste sich der Gesamtpreis auf der Detailseite entsprechend erhöhen.

Über die Voraussetzungen zur Inanspruchnahme der Steuerermäßigung müsste sodann zu Beginn der Produktbeschreibung hinreichend informiert werden.

Hierfür kann etwa die folgende Formulierung verwendet werden:

Wichtig: In diesem Angebot wird davon ausgegangen, dass Sie berechtigt sind, das angebotene Produkt zu einem reduzierten MwSt.-Satz von 0% zu erwerben.

Gemäß § 12 Abs. 3 UStG reduziert sich die MwSt. auf 0% bei Lieferungen von Solarmodulen an den Betreiber einer Photovoltaikanlage, einschließlich der für den Betrieb einer Photovoltaikanlage wesentlichen Komponenten und der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern, wenn die Photovoltaikanlage auf oder in der Nähe von

- Privatwohnungen

- Wohnungen sowie

- öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden

installiert wird.

Diese Voraussetzungen gelten als erfüllt, wenn die installierte Bruttoleistung der Photovoltaikanlage laut Marktstammdatenregister nicht mehr als 30 Kilowatt (peak) beträgt oder betragen wird.Wenn Sie nicht zum Kreis der Steuerermäßigungsberechtigten gehören, aktivieren Sie bitte oberhalb der Preisangabe bei der Einstellung „Steuersatz“ die Variante „19 %“. Dadurch wird die Preisangabe angepasst und das Produkt kann zu einem Gesamtpreis inkl. 19% MwSt. erworben werden.

3. Mögliche Problemlösung auf Amazon

Auch auf Amazon kann die Preisangabenproblematik grundsätzlich durch Variantenoptionen gelöst werden.

Als Produktvarianten können hier „inkl. 0% MwSt. gem. § 12 Abs. 3 UStG“ und „inkl. 19% MwSt.“ eingestellt werden, wobei 0% als Regelsatz ausgewählt wird.

Gehört ein Interessent nicht zum Berechtigtenkreis, würde sich bei seiner Auswahl der „inkl. 19% MwSt.-Variante“ der Gesamtpreis entsprechend erhöhen.

Über die Voraussetzungen zur Inanspruchnahme der Steuerermäßigung müsste sodann zu Beginn der Produktbeschreibung hinreichend informiert werden.

Hierfür kann etwa die folgende Formulierung verwendet werden:

Wichtig: In diesem Angebot wird davon ausgegangen, dass Sie berechtigt sind, das angebotene Produkt zu einem reduzierten MwSt.-Satz von 0% zu erwerben.

Gemäß § 12 Abs. 3 UStG reduziert sich die MwSt. auf 0% bei Lieferungen von Solarmodulen an den Betreiber einer Photovoltaikanlage, einschließlich der für den Betrieb einer Photovoltaikanlage wesentlichen Komponenten und der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern, wenn die Photovoltaikanlage auf oder in der Nähe von

- Privatwohnungen

- Wohnungen sowie

- öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden

installiert wird.

Diese Voraussetzungen gelten als erfüllt, wenn die installierte Bruttoleistung der Photovoltaikanlage laut Marktstammdatenregister nicht mehr als 30 Kilowatt (peak) beträgt oder betragen wird.Wenn Sie nicht zum Kreis der Steuerermäßigungsberechtigten gehören, aktivieren Sie bitte oberhalb der Preisangabe bei der Einstellung „Steuersatz“ die Variante „19 %“. Dadurch wird die Preisangabe angepasst und das Produkt kann zu einem Gesamtpreis inkl. 19% MwSt. erworben werden.

4. Mögliche Problemlösung für Preisangaben in Werbeanzeigen

Aufgrund ihrer Platzknappheit in Bezug auf die Photovoltaik-Preisangabenproblematik besonders prekär sind bloße Werbeanzeigen, etwa auf Google Ads.

Diese bilden, wenn als Regelsteuersatz auf der Angebotsseite 0% hinterlegt sind, diesen Preis ab und täuschen dann unter Umständen gegebenenfalls eigenständig Ermäßigungsnichtberechtigte über den tatsächlichen Gesamtpreis.

Um eine Irreführung bestmöglich zu vermeiden, könnte den Werbeanzeigen ein kurzer Hinweis auf § 12 Abs. 3 UStG und den tatsächlichen Gesamtpreis im Falle einer Nichtberechtigung beigestellt werden, etwa in der Form:

Preis inkl. 0% MwSt. Gilt nur für Berechtigte im Sinne des § 12 Abs. 3 UStG. Anderenfalls gelten 19% MwSt. und der Gesamtpreis beträgt XX,XX€.

Kann ein solcher Hinweis nicht in das direkte Sichtfeld der Anzeige integriert werden, ist derzeit eine preisangaberechtskonforme Werbung für steuerermäßigungsfähige Photovoltaikprodukte nicht möglich.

Update vom 30.03.2023:

Dass innerhalb von Google-Shopping-Anzeigen zu steuerermäßigungsfähigen Photovoltaik-Produkten als Gesamtpreis der Preis inkl. 0% MwSt. angegeben werden darf, also nicht der Preis für Nichtberechtigte inkl. 19% USt. ausgewiesen werden muss, hat als erstes Gericht das LG Gießen mit nun bekannt gewordenem Beschluss vom 24.03.2023 (Az.: 8 O 3/23) entschieden.

Der oben empfohlene Hinweis auf einen höheren Gesamtpreis für nicht nach § 12 Abs. 3 UStG Berechtigte sollte aber unbedingt dennoch verwendet werden.

Weiterhin große Rechtsunsicherheit

Zwar zeigen die obigen Ausführungen bestmöglich rechtskonforme Lösungsansätze für die Preisangabenproblematik für Photovoltaikmodule und Zubehör auf.

Weiterhin bestehen aber gravierende Rechtsunsicherheiten, die darauf fußen, dass einschlägige Preisangaben unter dem Gesichtspunkt der Irreführung zwar bereits Gegenstand von Abmahnungen, nach derzeitigem Kenntnisstand (03/2023) aber noch nicht von rechtskräftig abgeschlossenen gerichtlichen Verfahren waren.

Insofern fehlt es (noch) an einer rechtskräftigen richterlichen Einschätzung der Anforderungen und Voraussetzungen für die rechtskonforme Gestaltung von Angeboten über steuerermäßigungsfähige Photovoltaikprodukte.

Zur Werbung mit steuerermäßigungsfähigen Photovoltaik-Produkten hat am 24.03.2023 erstmals das LG Gießen in Bezug auf Google-Shopping-Anzeigen entschieden und die Angabe eines Gesamtpreises inkl. 0% MwSt für rechtmäßig erklärt (Beschluss vom 24.03.2023 (Az.: 8 O 3/23)).

Es kann dennoch nicht ausgeschlossen werden, dass die oben beschriebenen Lösungsansätze gerichtlich als nicht zielführend oder nicht ausreichend verworfen werden könnten.

Über künftige Entwicklungen der Rechtsprechung wird die IT-Recht Kanzlei jeweils berichten.

Fazit

Für Solarmodule und essentielles Zubehör können seit dem 01.01.2023 auf 0% reduzierte Umsatzsteuersätze Anwendung finden. Die Möglichkeit zur Inanspruchnahme hängt dabei von der konkreten Verwendung durch den Abnehmer ab.

Online-Händler sehen sich dadurch mit dem Dilemma konfrontiert, dass sie gegenüber einem Abnehmerkreis (entweder zur Steuerermäßigung Berechtigte oder Nichtberechtigte) zwangsweise falsche Preisangaben tätigen (müssen), was den Grundsätzen der Preiswahrheit und Preisklarheit zuwiderlaufen und eine wettbewerbswidrige Irreführung nach sich ziehen kann.

Um einen bestmöglich rechtskonformen Zustand herzustellen, ist den Händlern zu raten, prägnant über die Grundlagen der Steuerermäßigung und deren Inanspruchnahmeberechtigung aufzuklären und Ihre Angebote technisch so auszurichten, dass der Erwerber schon vor dem Betätigen des Warenkaufbuttons eine Auswahl des für ihn geltenden Steuersatzes mit entsprechendem Gesamtpreis treffen kann.

Fragen zum Beitrag? Diskutieren Sie hierzu gerne mit uns in der Unternehmergruppe der IT-Recht Kanzlei auf Facebook.

Link kopieren

Als PDF exportieren

Per E-Mail verschicken

Zum Facebook-Account der Kanzlei

Zum Instagram-Account der Kanzlei

1 Kommentar