Marktplatzbetreiber fordern Bescheinigungen nach § 22f UStG an

Derzeit werden viele Plattformverkäufer von den Marktplatzbetreibern aufgefordert, eine Bescheinigung im Sinne des § 22f UStG zu übermitteln. Ohne eine solche sei künftig kein Verkauf mehr auf der Plattform möglich.

Worum geht es?

Rechtlicher Hintergrund ist das neue „Gesetz zur Vermeidung von Umsatzsteuerausfällen beim Handel mit Waren im Internet und zur Änderung weiterer steuerlicher Vorschriften“.

Das Gesetz begründet mit Wirkung zum 01.01.2019 u.a. neue umfassende umsatzsteuerrechtliche Aufzeichnungspflichten für Betreiber elektronischer Markplätze wie z.B. Amazon oder eBay sowie eine neue umsatzsteuerrechtliche Haftung der Marktplatzbetreiber.

Mit anderen Worten: Entrichtet ein eBay-Händler die Umsatzsteuer nicht, muss eBay als Marktplatzbetreiber hierfür gerade stehen und bezahlen.

Aus diesem nachvollziehbaren Grund möchten sich die Marktplatzbetreiber nun absichern und verlangen entsprechende Bestätigungen von den Händlern.

Worauf zielt das neue Gesetz ab?

Ziel dieses Gesetzes ist es, die Umsatzsteuereinnahmen des Fiskus im Bereich der Ecommerce-Marktplätze sicherzustellen und Umsatzsteuerausfall und –betrug durch insbesondere asiatische Marktplatzhändler zu verhindern.

Im Gegenzug wird durch das Gesetz die Wettbewerbsfähigkeit der steuerehrlichen Marktplatzhändler gestärkt, da die meist asiatischen Umsatzsteuersünder künftig entweder wegen der persönlichen Haftung des Betreibers vom Marktplatz entfernt werden oder eben künftig ihrer Umsatzsteuerpflicht für dortige Verkäufe künftig nachkommen (und damit wohl die Preise erhöhen) müssen.

Wer ist betroffen?

Von den Anforderungen entsprechender Bescheinigungen sind nur solche Händler betroffen, die (auch) auf den elektronischen Marktplätzen wie Amazon, eBay, etsy, Hood etc. anbieten.

Wer nur in seinem eigenem Onlineshop verkauft, ist nicht betroffen.

Was ist zu tun?

Um nicht vom Handel auf dem jeweiligen Marktplatz ausgeschlossen zu werden, sollten Händler der Aufforderung nachkommen, eine entsprechende Bescheinigung vorzulegen.

Benötigt wird konkret eine "Bescheinigung über die Erfassung als Steuerpflichtiger (Unternehmer) im Sinne von § 22f Abs. 1 Satz 2 UStG".

Diese dient dem Unternehmer dann als Nachweis gegenüber dem Marktplatzbetreiber, dass er steuerlich registriert ist.

Wie und wo erhalte ich diese Bescheinigung?

Die Bescheinigung wird nur auf entsprechenden Antrag des Unternehmers hin erteilt. Der Unternehmer muss also von sich aus aktiv werden und einen Antrag stellen.

Der Antrag auf Erteilung dieser Bescheinigung ist bei dem nach § 21 Abgabenordnung für den Unternehmer zuständigen Finanzamt zu stellen. Dieses ist gemäß § 22f Abs. 1 Satz 3 UStG dann auch für die Erteilung der Bescheinigung zuständig.

Für solche Unternehmer, die ihren Wohnsitz, Sitz oder die Geschäftsleitung außerhalb der Bundesrepublik Deutschland haben, richtet sich die Zuständigkeit nach den Regelungen der Umsatzsteuerzuständigkeitsverordnung.

Fristen beachten!

Im eigenen Interesse sollten Händler auf die vom Marktplatzbetreiber gesetzten Fristen achten.

So setzt eBay.de deutschen Händler für die Vorlage der Bescheinigung eine Frist bis zum 01.10.2019.

Da nahezu jeder Marktplatzhändler diese Bescheinigung anfordern wird, ist zudem auch bei den Finanzämtern mit längeren Bearbeitungszeiten zu rechnen, so dass sich Händler möglichst rechtzeitig um diese Bescheinigung kümmern sollten.

Fazit

Händler, die (auch) auf Marktplätzen wie Amazon oder eBay verkaufen, sollten den Marktplatzbetreibern rechtzeitig eine entsprechende Bescheinigung nach § 22f UStG übermitteln.

Andernfalls droht früher oder später der Ausschluss vom Handel.

Sofern zur Thematik noch Fragen bestehen, empfehlen wir Händlern, diese steuerlichen Fragestellungen mit einem Steuerberater oder dem zuständigen Finanzamt abzuklären.

Die IT-Recht Kanzlei kann eine Beratung zu steuerrechtlichen Fragestellungen nicht leisten.

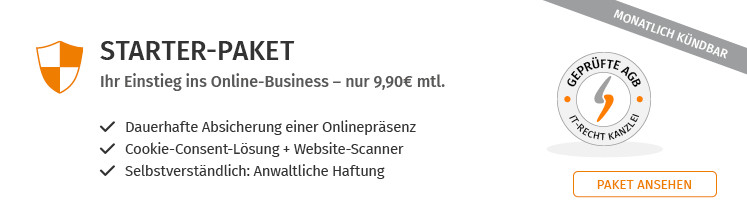

Sind Ihre Rechtstexte im Rahmen Ihrer Verkaufsauftritte noch aktuell?

Die IT-Recht Kanzlei bietet Ihnen professionelle, abmahnsichere Rechtstexte zu günstigen monatlichen Pauschalen an.

Ihr Vorteil: Sie bleiben stets up-to-date mit dem Update-Service der IT-Recht Kanzlei, so dass Sie durch stest abmahnsichere Rechtstexte eine dauerhafte Rechtssicherheit schaffen.

Rechtstexte für eine Verkaufspräsenz (z.B. Amazon.de oder eBay.de) erhalten Sie im Starter-Paket zu 9,90 Euro zzgl. MwSt. monatlich.

Rechtstexte für bis zu 5 Verkaufspräsenzen (z.B. Amazon.de, eBay.de eigener Onlineshop, Facebook und Instagram) erhalten Sie im Premium-Paket zu 24,90 Euro zzgl. MwSt. monatlich

Rechtsetxte für bis zu 70 Verkaufspräsenzen erhalten Sie im Rahmen des Unlimited-Pakets zu 49,90 Euro zzgl. MwSt. monatlich.

Fragen zum Beitrag? Diskutieren Sie hierzu gerne mit uns in der Unternehmergruppe der IT-Recht Kanzlei auf Facebook.

Link kopieren

Als PDF exportieren

Per E-Mail verschicken

Zum Facebook-Account der Kanzlei

Zum Instagram-Account der Kanzlei

20 Kommentare

wer sich solche Themen auf die Fahne schreibt und diese öffentlich zugänglich macht, sollte auch auf aufgeworfene Fragen antworten. Ansonsten hat das den Beigeschmack, dass hier nur Klicks produziert werden sollen.

Konkret ist der letzte Beitrag zu diskutieren, dass eine Umsatzsteuer-ID bereits völlig ausreichend bescheinigt, dass eine steuerliche Erfassung gewährleistet ist. Genau dazu wurde das eingeführt. Mit dieser Begründung lehnte ich heute eine Erpresseranfrage zur Bescheinigung nach §22f UStG von Ebay ab. Mir ist das völlig egal, ob mich Ebay ausschließt oder nicht. Ich kann auch ohne Ebay glücklich leben, zumal eine Aufzeichnungspflicht nach §22 erst besteht, sobald ein Umsatz getätigt worden ist, was bisher nicht der Fall ist. Dieses Gesetz ist ein Beispiel, wie krampfhaft versucht wird, zusätzlichen Bürokratismus zu etablieren.

ich erstelle Online-Bestellsysteme im Namen des Restaurantbetreibers. Der Restaurantbetreiber ist auch Inhaber der Domain. Für die Nutzung der Seite zahlt der Kunde eine bestimmte Gebühr an mich. Muss ich von meinen Kunden auch eine Bescheinigung gem. § 22f UStG fordern.

Danke im Voraus für Ihre Antwort!

Das Vorgehen von A... ist aber wohl rechtlich nicht zu beanstanden ?

diese Verpflichtung besteht auch für Kleinunternehmer im Sinne von § 19 Abs. 1 UStG.

ich bin als Freiberufler tätig unter §18 und biete Coachings über ebay an.

Muss ich trotzdem den §22f USTG einreichen

Ich habe ja als Onlinehändler kein Problem damit dem zuständigen Finanzamt anzugeben auf welchen Verkaufsplattformen ich verkaufe.

Die ehrlichen Steuerzahler werden am Ende dadurch profitieren. Ein erhebliches Problem habe ich aber damit, wenn ich Amazon angeben soll auf welchen anderen Plattformen ich auch noch verkaufe. DAS GEHT AMAZON NICHTS AN!!! Wie sehen Sie das?

https://www.bundesfinanzministerium.de/Content/DE/Downloads/BMF_Schreiben/Steuerarten/Umsatzsteuer/2018-12-17-einfuehrung-vordruckmuster-USt-1-TJ-und-USt-1-TI.pdf?__blob=publicationFile&v=1

Müssen wir trotzdem dieses Papier beantragen ?

Und wo bekommt man den Antrag für diesen Wisch?

Etsy hat bisher übrigens nicht auf diese neue Regelung aufmerksam gemacht. Wie soll man denen den Wisch dann zukommen lassen?

https://www.bundesfinanzministerium.de/Content/DE/Downloads/BMF_Schreiben/Steuerarten/Umsatzsteuer/2018-12-17-einfuehrung-vordruckmuster-USt-1-TJ-und-USt-1-TI.pdf?__blob=publicationFile&v=1

ab Seite 3